第5部 土地の相続税軽減対策

1. 相続財産の評価-不動産についての相続税軽減対策

1. 相続財産の時価

- ・相続税の対象となる財産は「取得の時における時価」で評価される(相続税法第22条)。

この時価とは、客観的な交換価値のことであり、不特定多数の独立当事者間の自由なとの引きにおいて通常成立すると認められる価額である(東京高判平成7年12月13日参照)。基本通達1は「時価とは課税時期において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額」であり、「その価額は、この通達の定めによって成立した価額による」と規定してる。

この時価は不動産鑑定評価基準にいう「正常価額」(注)と同義と解される。

(注)「正常価額」とは、市場性を有する不動産について、現実の社会経済情勢の下で合理的と考えられる条件を満たす市場で形成されるであろう市場価値を表示する適正な価格をいう。

2. 相続財産評価の基準

- (1). 相続税法第22条の時価の評価方法については「財産評価基本通達」、個別通達、企画官情報が具体的に規定している。

- ・贈与税の財産についてもこれによる。

- ・これらは、土地及び土地の上の権利、家屋及び家屋の上の権利、構築物、果樹等及び立竹木、動産、無体財産権(特許権など)、その他の財産(株式、公社債、信託受益権など)についての評価方法を規定している。

- (2). 他に、基本通達に関する個別通達、資産評価企画官情報がある。

3. 相続財産評価基本通達、個別通達等の法的性格

- (1). 評価基本通達は、納税者間の公平の維持、納税者及び租税行政双方の便宜確保等の視点から制定されたものであり、法律ではない。相続税法第22条の「時価」についての行政解釈である。政令や省令でもない。したがって、評価基本通達自体に法的拘束力はない(司法を拘束しない)。

個別通達、企画官情報も基本通達についての一種の解釈指針である。 - (2). 評価基本通達等の法的性格は以上のとおりであるが、これらをベ-スに課税行政が運営されている。したがって、以下の土地相続税の軽減対策においては、これらの解釈を正確に理解し、かつ、具体的個々の土地についての不動産鑑定評価による時価の把握が必要となる。

2. 具体的評価方法

1. 建物の評価額

- ・固定資産税評価額による。

- ・通常は固定資産税評価額の50%が多い。

2. 土地の評価額

- (1). 地目ごとに、かつ、1画地(利用単位)ごとに評価される。

-

- ・地目・・・宅地、農地、山林、その他に分かれる。

- ・利用単位・・・自用地、自用地以外に分かれる。

この利用単位がどうなっているか、どうするべきかが、相続前、相続時、相続後においても重要となる。 - ・権利の種類・・・所有権、借地権、底地、その他となる。

- (2). 宅地の評価方法

-

- ・路線価式評価法・・・・道路につけられた価額にもとづいて評価する。市街地的形態の地域内にある土地。

- ・倍率方式・・・・固定資産税評価額にもとづいて評価する(市街地ではない地域内の土地について)。

3. 評価についての特例と申告方法

1. つぎの方法がある。

- (1). 特例を適用しないで本申告(当初申告)をする方法。

- ア、 本申告後1年以内に更正の請求をして減額を狙う。

-

- ・メリット・・・・特例適用要件存在が否定された場合の「過少申告加算税・延滞税」支払のリスクがない。

(注)「過少申告加算税・延滞税」のリスクとはつぎのとおり。

増額された本税+本税×10%+延滞税の合計額支払いのリスク - ・デメリット・・・・更正の請求方法では、特例適用要件存在の事実上の挙証責任が納税者側が負うことになり、認められない可能性が多い。

更正の請求は明らかに申告内容に誤りがある場合の救済方法であるからである。

- ・メリット・・・・特例適用要件存在が否定された場合の「過少申告加算税・延滞税」支払のリスクがない。

- イ、更正の請求期限経過後は、申告日より5年以内に嘆願による更正の請求をする。

この場合はアの場合以上に、特例適用を受けるのには納税者が不利になる。

- (2). 当初より特例を適用して本申告(当初申告)をする方法。

-

- ・メリット・・・ 特例適用要件不存在の事実上の挙証責任を税務署サイドが負うことになり、納税者に有利になる。

税務署サイドが特例適用要件不存在否定のためには、自ら不存在の積極的根拠を証明しなければならないからである。 - ・デメリット・・・否定された場合の「加算税・利子税」支払のリスクを負う。

- ・メリット・・・ 特例適用要件不存在の事実上の挙証責任を税務署サイドが負うことになり、納税者に有利になる。

- (3). 特例適用要件について、税務署と事前協議しながら、協議結果にもとづいて申告する方法。

-

- ・この方法は①と同様である。

結局、案件により申告方法を考える。

2. ポイント

特例適用承認の存否の基本は税務当局に対する説得力の有無にある。

後述の広大地でいえば、マ-ケットの状況、周辺地域の土地利用の状況、開発に伴う事業採算性、開発計画図等について説得力のあるバックデ-タを記載した調査報告書を提出して対応する。

4. 不動産鑑定評価で評価額が低減される可能性のある土地の例

1. 判断基準

相続対象土地について、評価基本通達、個別通達、企画官情報、審判例、判例等の内容を検討し、評価基準額についての軽減を検討し、申告する。

2. 主として以下のような土地がある。

- (1). 広大地(これについては後述)

- (2). 不整形地

- (3). 袋地(路地状敷地)

- (4). セットバックの必要な土地

- (5). 崖地、傾斜地

- (6). 道路と高低差のある土地

- (7). 倉庫等の敷地

- (8). 線路沿いの土地

- (9). 特定路線価設定対象となる土地

- (10). 建築基準法上の道路には接面していても建築確認不許可の土地

- (11). 高圧線下地、送電線近くの土地

- (12). 忌み地(墓地の隣地等)

- (13). 土壌汚染地、地下埋設物存在地、埋蔵文化財存在地

- (14). 私道

- (15). 無道路地

- (16). 建築基準法上の道路には接面していても建築確認不許可の土地

- (17). 都市計画道路予定地

- (18). 市街化区域内の農地、林地

5. 広大地について

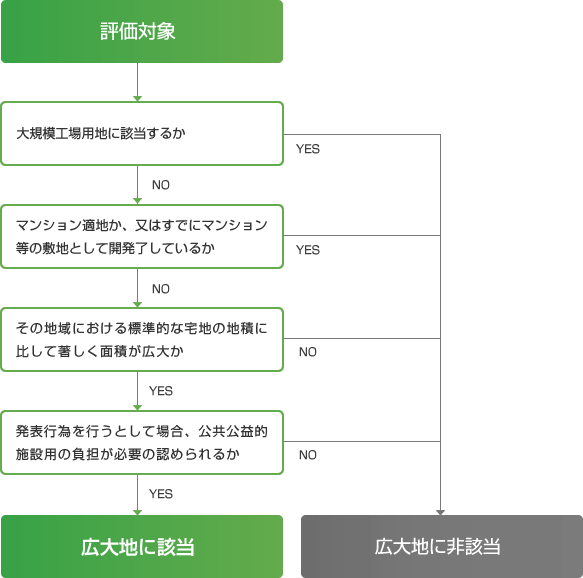

1. 要件(財産基本通達24-4)

つぎの2つの要件を満たすこと。

- (1). 「その地域における標準的な宅地の地積に比して著しく地積が広大な宅地で、開発行為(都市計画法第4条12項)を行うとした場合に公共公益的施設用地の負担が必要と認められる土地」であること。

- (2). つぎの土地に該当しないこと

-

- ア、大規模工場用地に該当すること

- イ、中高層の集合住宅(マンション)等の敷地用途に適している土地

2. 上記 要件の開発行為を必要とする面積について

- (1). 原則として、つぎの面積以上の土地については、開発面積を充足する。

- ア、市街化区域、三大都市圏・・・・500㎡

- イ、市街化区域、三大都市圏以外の地域・・・・1,000㎡

- ウ、用途地域の定めのない非線引き都市計画区域・・・・・3,000㎡

- エ、用途地域の定めのある非線引き都市計画区域・・・上記ア、イに準ずる。

- (2). ただし、近隣の標準的土地面積が上記面積を超える場合は、当該標準的面積を超えることを要する。

- (3). また、都道府県等の条例により、開発許可面積を別に定めている場合はその面積による。

3. 広大地に該当しない土地の例示

- ア、すでに開発を了しているマンション・ビル等の敷地

- イ、大規模店舗、ファミリーレストランの敷地

4. 広大地補正率適用のための実務上のキ-ポイント

主としてつぎの2点にある。

- (1). 当該土地がマンション敷地に適しているか否か。

- (2). 当該土地が戸建分譲用地として開発された場合、道路等の潰地が発生する土地か否か

(この要件の判定は、平成17年企画官情報によると「開発道路」の発生の有無によるとされている)。

5. 市街化区域内の農地・ 山林・ 原野にも広大地補正率は適用される。ただし、造成費は別途控除できない。

6. 広大地判定フロ-チャ-ト

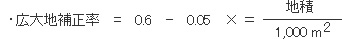

7. 評価額=広大地補正率

- ・広大地の価額=正面路線価×広大地補正率×地積

8. 広大地補正率適用の場合は、つぎの補正率は適用できない。

- ・奥行価格補正

- ・不整形地

- ・無道路地

- ・間口狭小

- ・崖地

- ・容積率の異なる2以上の地域

- ・セットバック必要地

- (注)側方路線影響加算、二方路、三方路、四方路影響加算の適用もない。

9. 弊社は、税理士、司法書士、土地家屋調査士、測量士、一級建築事務所等のスタッフと提携しています。 相続税申告、土地境界確定作業、登記その他にも対応可能です。

- ・広大地の更正請求にも対応可能です。お気軽にご相談ください。